هر ايرانی ۵ كارت بانكی دارد

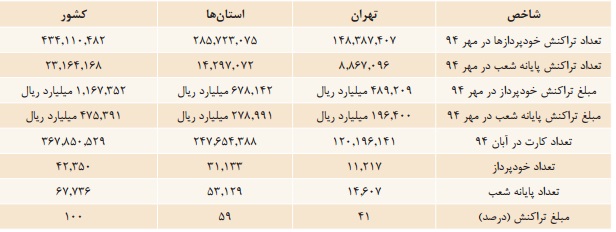

آمار ابزارها و تجهيزات پرداخت الكترونيك در مجموع 33 بانك و موسسه اعتباری در سراسر كشور در پايان آبان ماه 1394 نشان ميدهد كه جمع كل كارتهاي فعال صادر شده در كشور توسط 33 بانك و موسسه اعتباري به ميزان 367 ميليون و 850 هزار و 529 عدد بوده است.

به گزارش تعادل، درصورتي كه كل نقدينگي كشور را حدود 900 هزار ميليارد تومان فرض كنيم و تمام اين نقدينگي را به نوعي با حسابها و سپردههاي الكترونيك مرتبط بدانيم موجودي هر كارت الكترونيك معادل 2.5 ميليون تومان خواهد بود و البته در صورتي كه كل موجودي كارتهاي الكترونيك را 800 هزار ميليارد تومان فرض كنيم معادل 2.2 ميليون تومان نقدينگي وجود دارد.

جذب منابع از طريق كارتهاي جديد

براين اساس، با فرض جمعيت 79 ميليون نفري ايران در آبان 94 ميتوان نتيجه گرفت كه بهازاي هر ايراني، معادل 4.7 كارت الكترونيك بانكي صادر شده و هر ايراني بهطور متوسط بين 4 تا 5 كارت در كيف خود نگهداري ميكند.به عقيده كارشناسان، يكي از دلايل اين تعداد كارت، مشكلات سيستم شتاب و خدمات بين بانكي است كه قادر به ارائه خدمات مناسب به هر كارت الكترونيك نيست و هر بانك سعي دارد براي جذب سپرده، كارتهاي بيشتري را صادر كند.

بهعنوان مثال، وقتي شركتهاي خصوصي و دولتي با يك شعبه يا يك بانك وارد همكاري و معامله ميشوند، بانك و شعبه مربوطه سعي ميكند كه بابت خدمات مالي و بانكي به آن شركت، براي تكتك كارمندان و حقوقبگيران و خدمات مرتبط با آن كارت صادر كند و حتي اگر كارمندان كارت الكترونيك همان بانك را داشته باشند، شعبه مربوطه سعي خواهد كرد كه كارت الكترونيك شعبه خود را صادر كرده تا حسابها و سپرده و دريافت و پرداخت با عنوان حساب همان شعبه انجام شود.صاحبنظران ميگويند كه بانك مركزي و بانكها بايد ملاك ارزيابي خود از نقدينگي جذب شده شعب را تغيير دهند تا هر شعبه براي افزايش نقدينگي جذب شده خود، به افزايش تعداد كارتها و باز كردن حسابهاي جديد مبادرت نكند.همچنين تمام كارتهاي شتابي با شماره 16رقمي خود بايد مبناي معامله، مبادله، دريافت، پرداخت، حقوق، هزينه و… باشند و نبايد افراد را مجبور كنند كه حسابهاي متعدد در بانكهاي مختلف و كارتهاي مختلف داشته باشند.

وقتي يك شهروند ايراني داراي يك كارت عضو شتاب است دليلي ندارد كه براي هر كاري و ارتباط با هر شركتي، يك كارت الكترونيك درخواست كند.اما در حال حاضر بهخاطر رقابت بانكها و حتي رقابت شعب بانكها، هر فرد ايراني با كارتهايي از بانكهاي مختلف و حتي دو كارت از يك بانك مواجه است و در هر كارت بايد حداقل 50هزار تومان پول داشته باشد و از اين طريق، بخشي از نقدينگي افراد بهصورت پراكنده در كارتهاي مختلف راكد مانده است.افراد حتي براي تغيير و بهخاطر سپردن رمز اول و رمز دوم و كد پرداخت الكترونيكي نيز دچار مشكل هستند و با مشكلات و چالشهاي مختلفي در اين مسير مواجه ميشوند.بر اين اساس، لازم است كه به جاي 367ميليون كارت و بهازاي هر ايراني 4.6كارت، با حداكثر 160ميليون كارت و بهازاي هر فرد يك تا دو كارت به اين همه حساب و نقدينگي راكد سامان داده شود.

8 تا 10 كارت، سهم تهرانيها

تعداد كارت الكترونيك بانكي در تهران در پايان آبان ماه94، بيش از 120ميليون كارت بوده است و اگر جمعيت تهران را حدود 10 تا 18ميليون نفر بهصورت ثابت و شناور درنظر بگيريم بهازاي هر ساكن تهران معادل 8 تا 10 كارت الكترونيك بانكي وجود دارد. كارشناسان ميگويند ممكن است بخشي از اين كارتها، كارتهاي هديه باشد كه در آن صورت بخش عمدهيي از كارتها متعلق به شركتها، سازمانهاي دولتي و خصوصي است و به افراد ساكن در شهر تهران مرتبط نيست.

اما نظر ديگري نيز وجود دارد كه معتقد است از آنجا كه بيش از 60درصد گردش سپردهها و تسهيلات بانكها مربوط به بانكهاي تهران است، درنتيجه ميتوان اينگونه تحليل كرد كه به علت پايتخت بودن تهران، تمركز بودجه جاري و عمراني دولت در تهران، وجود شركتها و دفتر شركتهاي مختلف در تهران كه كارخانه و فعاليت آنها ممكن است در خارج تهران باشد و دلايل ديگر، شركتها و افراد مجبورند براي كار كردن با دولت و شركتها و بازار تهران و… در تهران حساب بانكي داشته باشند و كارت بانكي تهيه كنند و دريافت و پرداخت خود را از طريق حسابهاي بانكهاي تهران انجام دهند.

بر اين اساس، روشن است كه تمركز بودجه دولت، شركتها و خدمات مالي در تهران باعث شده كه از يك سو بيشترين حجم كارتها، كارتخوانها، پايانهها، عابربانكها و… متعلق به تهران باشد و ازسوي ديگر، بيشترين گردش مالي سپردهها و تسهيلات نيز متعلق به تهران است و افراد و شركتهاي مختلف در سراسر ايران، مجبور هستند براي كار كردن با بازار مالي و كالاي تهران، سرمايهگذاري در شركتها و املاك تهران و… در بانكهاي مستقر در تهران حساب باز كرده و كارت بانكي دريافت كنند.

درنتيجه دولت براي تمركززدايي از تهران و توزيع امكانات كشور و بودجه و گردش مالي در شهرهاي مختلف كشور، بايد مصوبات، مخارج، گردش مالي، وام و امكانات مختلف را به مردم و شركتها در خارج از تهران اختصاص دهد تا مردم و مديران شركتها مجبور نشوند كه در تهران حساب بانكي و كارت بانكي داشته باشند.

در حال حاضر بسياري از شركتها مجبورند براي ارتباط با تهران و سازمانهاي دولتي و بازار تهران، در تهران دفتر و شركت تاسيس كنند و درنتيجه براي اين شركتها نيز بايد حساب بانكي و كارت بانكي داشته باشند. اما اگر توزيع كالا و خدمات و مبادلات بين دولت و شركتهاي خصوصي در شهرهاي ديگر و مراكز استانها و… انجام شود، تمركز خدمات مالي، گردش بانكها و خدمات بانكي نيز در تهران كاهش خواهد يافت و امكانات و رفتوآمدها نيز به جاي تهران در شهرستانها مستقر خواهد شد.

احمدي يكي از كارشناسان بازارهاي مالي در اين زمينه به «تعادل» گفت: تعدادي از هموطنان در استانها و شهرهاي ديگر، هنگام مراجعه يا كار اداري و شركتي در تهران، حساب بانكي ايجاد كرده و كارت الكترونيك در تهران دريافت كردهاند تا دريافت و پرداخت خود را انجام دهند كه به اين معناست كه تعدادي از شركتها و افراد نيز در تهران حساب ايجاد كرده اما در شهرستان زندگي و فعاليت دارند.

وي افزود: گردش مالي سپردهها و نقدينگي نيز نشان ميدهد كه بيش از 65درصد سپرده و گردش مالي بانكها در تهران انجام ميشود لذا اين شاخص نيز بهخوبي توضيح ميدهد كه به دليل تمركز بودجه دولتي در تهران، شركتها و وزارتخانهها و بازار كالا و مراكز اداري، گردش مالي بانكها و كارتهاي الكترونيك عمدتا در تهران متمركز شده و تا زماني كه تمركز بودجه، دولت و پرداختها در تهران است درنتيجه حسابها، كارتها و گردش نقدينگي نيز در بانكهاي تهران بيش از نقاط ديگر كشور است.

وي ادامه داد: وقتي ميلياردها تراكنش بانكي در تهران و سراسر كشور انجام ميشود، دولت و بانك مركزي و نهادهاي ديگر بايد با تجزيه و تحليل آنها و تعداد تراكنش در هر شهر، به تحليل وضعيت اقتصاد و مبادلات خرد و كلان و شناخت مشكلات اقتصاد و سيستم بانكي، بودجه و مخارج دولت و… بپردازد و واقعيتهاي خرد و كلان اقتصاد كشور را شناسايي كند.

هر ايراني خارج از تهران 4 كارت دارد

تعداد كارتهاي الكترونيك در استانها نيز نشان ميدهد كه بيش از 247ميليون كارت الكترونيك در استانها وجود دارد و اين تعداد در مقايسه با جمعيت 65ميليون نفري استانهاي كشور به معناي اين است كه هر ايراني در استانها و شهرستانهاي كشور معادل 4كارت الكترونيك بانكي دارد .

25 درصد خودپردازها در تهران

تعداد خودپرداز در كل كشور 42هزار و 350دستگاه در پايان آبان94 بوده كه تعداد خودپرداز در تهران 11هزار و 217دستگاه و تعداد خودپرداز در استانها سه برابر تهران و 31هزار و 133دستگاه است.

21 درصد پايانههاي شعب در تهران

تعداد پايانههاي شعب در كشور نيز 67هزار و 736پايانه در آبان94 بوده كه تعداد پايانههاي شعب در تهران 14هزار و 607پايانه و تعداد پايانههاي شعب در استانها 53هزار و 129 پايانه و چهار برابر تهران بوده است.

بيش از 41 درصد مبلغ تراكنشها در تهران انجام ميشود

تعداد تراكنش خودپردازها در مهر94 نيز نشان ميدهد كه بيش از 34درصد تراكنشها در تهران و كمتر از 66 درصد در استانها انجام شده است. همچنين بيش از يكسوم تراكنش پايانه شعب در تهران انجام شده است.

ازسوي ديگر از نظر مبلغ تراكنش خودپردازها كه شاخص مهمي در ارزيابي تمركز مبادلات مالي در تهران محسوب ميشود نيز ميتوان دريافت كه 42 درصد مبلغ تراكنش خودپردازها و 41درصد مبلغ تراكنش پايانه شعب بانكها در تهران انجام شده و همين موضوع نشاندهنده اين واقعيت است كه بيش از 41درصد كل مبلغ تراكنش خدمات الكترونيكي بانكها در تهران انجام ميشود و همين شاخص نيز نشاندهنده تمركز خدمات و مبادلات مالي در تهران است.

منبع : iranjib